Thời điểm lập hóa đơn là thời điểm phát sinh thuế GTGT: Quy định mới đáng chú ý

Bạn có biết, theo quy định mới, thời điểm xác định thuế GTGT không còn dựa vào ngày giao hàng hay hoàn thành dịch vụ nữa – mà được tính ngay tại thời điểm lập hóa đơn điện tử? Điều này đang khiến hàng ngàn doanh nghiệp và hộ kinh doanh loay hoay giữa “ngày bán hàng” và “ngày xuất hóa đơn”, dẫn đến sai sót trong kê khai thuế.

Vậy quy định mới này cụ thể ra sao? Những loại hàng hóa, dịch vụ nào bị ảnh hưởng? Cách xuất hóa đơn và kê khai như thế nào cho đúng? Hãy cùng Luật & Kế toán An Khang tìm hiểu ngay để tránh rủi ro truy thu thuế và bị phạt do hiểu sai thời điểm tính thuế GTGT.

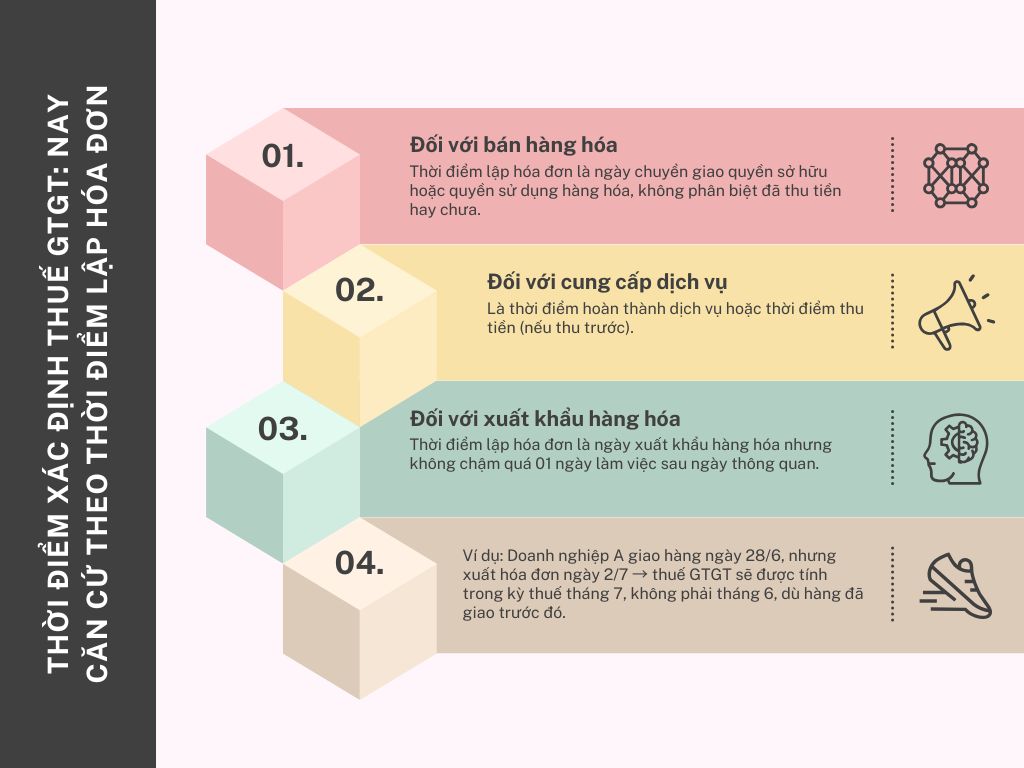

- Thời điểm xác định thuế GTGT: Nay căn cứ theo thời điểm lập hóa đơn

- Trường hợp giao hàng nhiều lần hoặc bàn giao theo hạng mục sẽ được tính như thế nào ?

- Các trường hợp đặc biệt được quy định riêng về thời điểm xuất hóa đơn

- Rủi ro nếu xác định sai thời điểm lập hóa đơn – xác định sai kỳ thuế

- Cách kê khai thuế GTGT theo quy định mới

- Kết luận

Thời điểm xác định thuế GTGT: Nay căn cứ theo thời điểm lập hóa đơn

Theo quy định tại Nghị định 70/2025/NĐ-CP , thời điểm xác định thuế GTGT được tính tại thời điểm lập hóa đơn điện tử, không còn căn cứ chủ yếu vào thời điểm giao hàng như trước.

Cụ thể:

- Đối với bán hàng hóa: Thời điểm lập hóa đơn là ngày chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa, không phân biệt đã thu tiền hay chưa.

- Đối với cung cấp dịch vụ: Là thời điểm hoàn thành dịch vụ hoặc thời điểm thu tiền (nếu thu trước).

- Đối với xuất khẩu hàng hóa: Thời điểm lập hóa đơn là ngày xuất khẩu hàng hóa nhưng không chậm quá 01 ngày làm việc sau ngày thông quan.

Ví dụ: Doanh nghiệp A giao hàng ngày 28/6, nhưng xuất hóa đơn ngày 2/7 → thuế GTGT sẽ được tính trong kỳ thuế tháng 7, không phải tháng 6, dù hàng đã giao trước đó.

Xem thêm:Những Thay Đổi Thuế GTGT 2024: Doanh Nghiệp Cần Biết

Trường hợp giao hàng nhiều lần hoặc bàn giao theo hạng mục sẽ được tính như thế nào ?

Theo quy định tại khoản 3 Điều 9 Nghị định 70/2025/NĐ-CP , nếu việc cung cấp hàng hóa hoặc dịch vụ được thực hiện theo nhiều lần, nhiều đợt hoặc theo từng hạng mục, công đoạn, thì mỗi lần bàn giao phải lập hóa đơn tương ứng.

Điều này rất quan trọng với các doanh nghiệp:

- Xây dựng, thi công công trình

- Cung cấp dịch vụ dài hạn (bảo trì, bảo hành, quảng cáo)

Ví dụ: Công ty B thi công công trình theo 3 giai đoạn, mỗi giai đoạn hoàn thành phải có biên bản nghiệm thu và lập hóa đơn tương ứng, không được dồn vào cuối kỳ.

Nếu không lập hóa đơn từng đợt, doanh nghiệp có thể bị truy thu thuế GTGT cho các giai đoạn chưa kê khai, cộng với phạt chậm nộp.

Xem thêm: GTGT đầu vào cần chứng từ không dùng tiền mặt đối với giao dịch 20 triệu ?

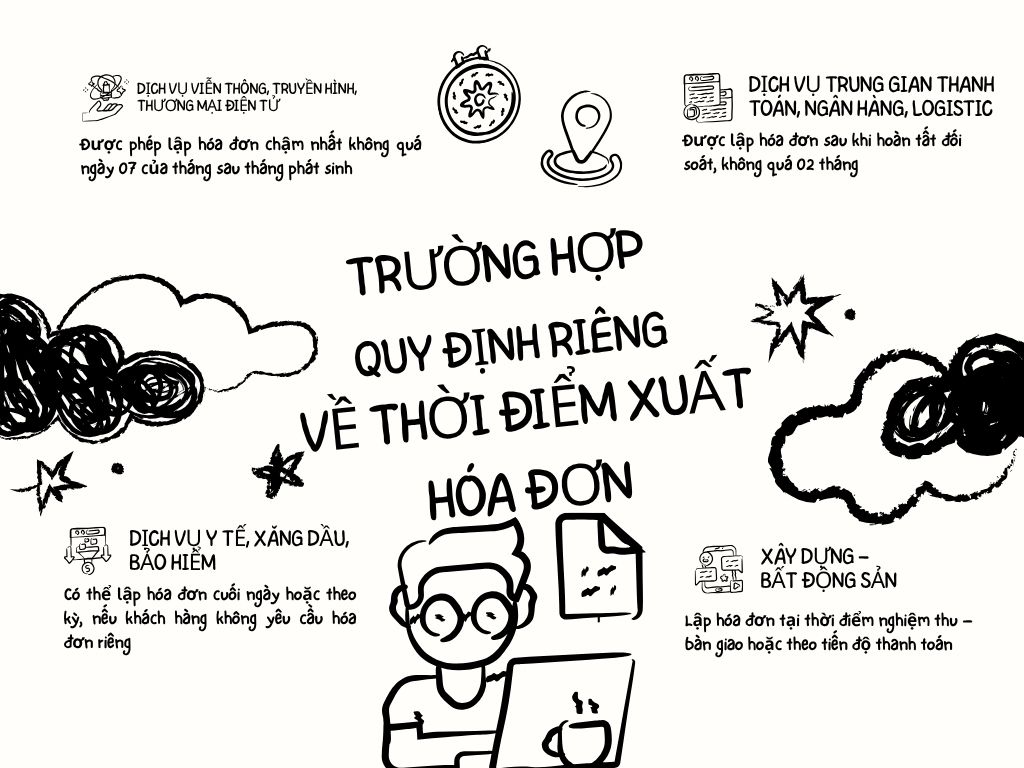

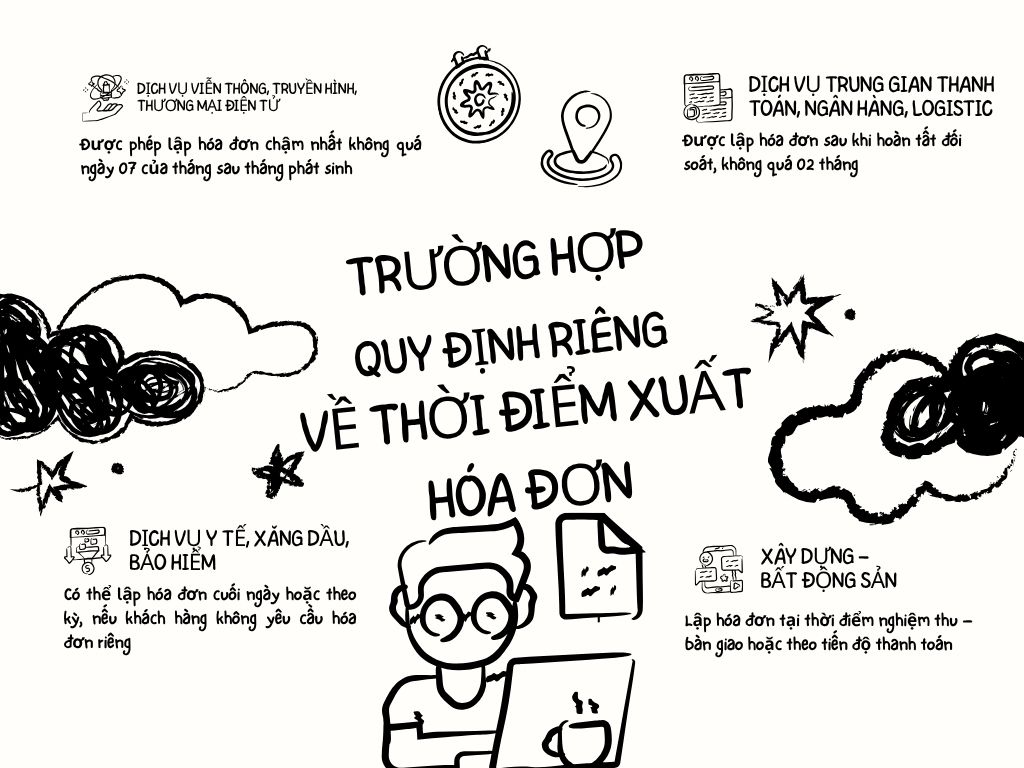

Các trường hợp đặc biệt được quy định riêng về thời điểm xuất hóa đơn

Luật mới cũng bổ sung một loạt trường hợp đặc thù có thời điểm lập hóa đơn riêng, đặc biệt là các ngành có chu kỳ đối soát, dịch vụ liên kết, hoặc thu tiền định kỳ:

Một số ví dụ điển hình:

- Dịch vụ viễn thông, truyền hình, thương mại điện tử: được phép lập hóa đơn chậm nhất không quá ngày 07 của tháng sau tháng phát sinh

- Dịch vụ trung gian thanh toán, ngân hàng, logistic: được lập hóa đơn sau khi hoàn tất đối soát, không quá 02 tháng

- Dịch vụ y tế, xăng dầu, bảo hiểm: có thể lập hóa đơn cuối ngày hoặc theo kỳ, nếu khách hàng không yêu cầu hóa đơn riêng

- Xây dựng – bất động sản: lập hóa đơn tại thời điểm nghiệm thu – bàn giao hoặc theo tiến độ thanh toán

Việc nắm rõ các trường hợp đặc biệt giúp doanh nghiệp tránh bị hiểu nhầm là “lập hóa đơn sai thời điểm” dù đã làm đúng ngành nghề của mình.

Xem thêm: Cơ chế thuế GTGT: Hiểu rõ bản chất để tối ưu lợi ích

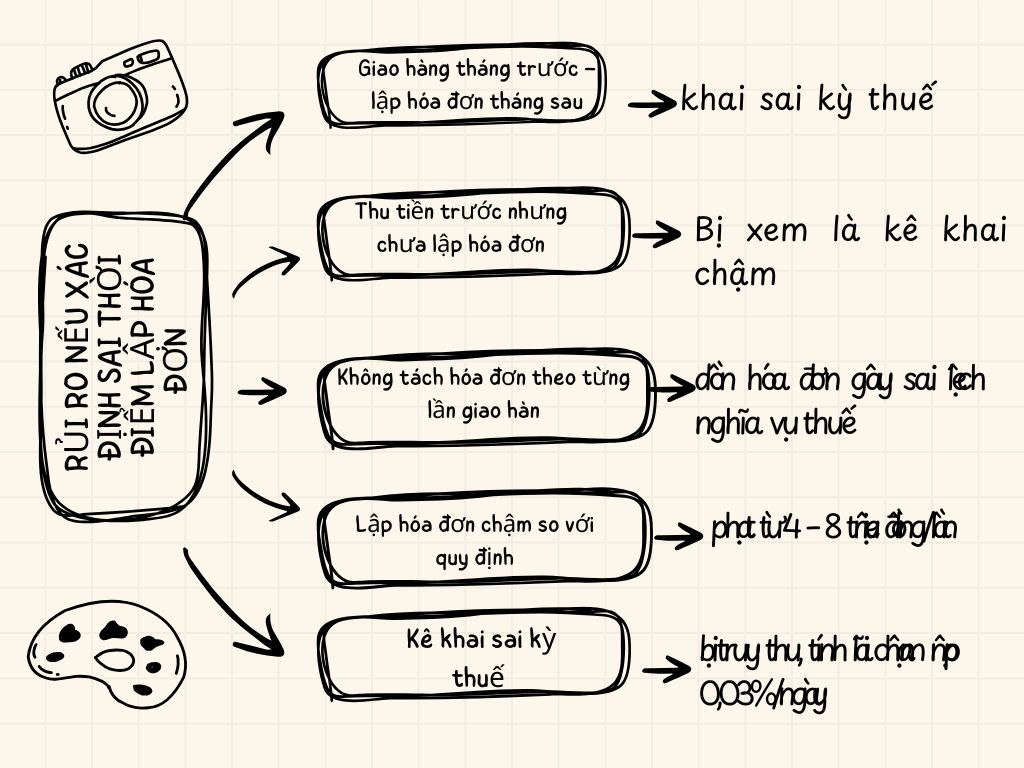

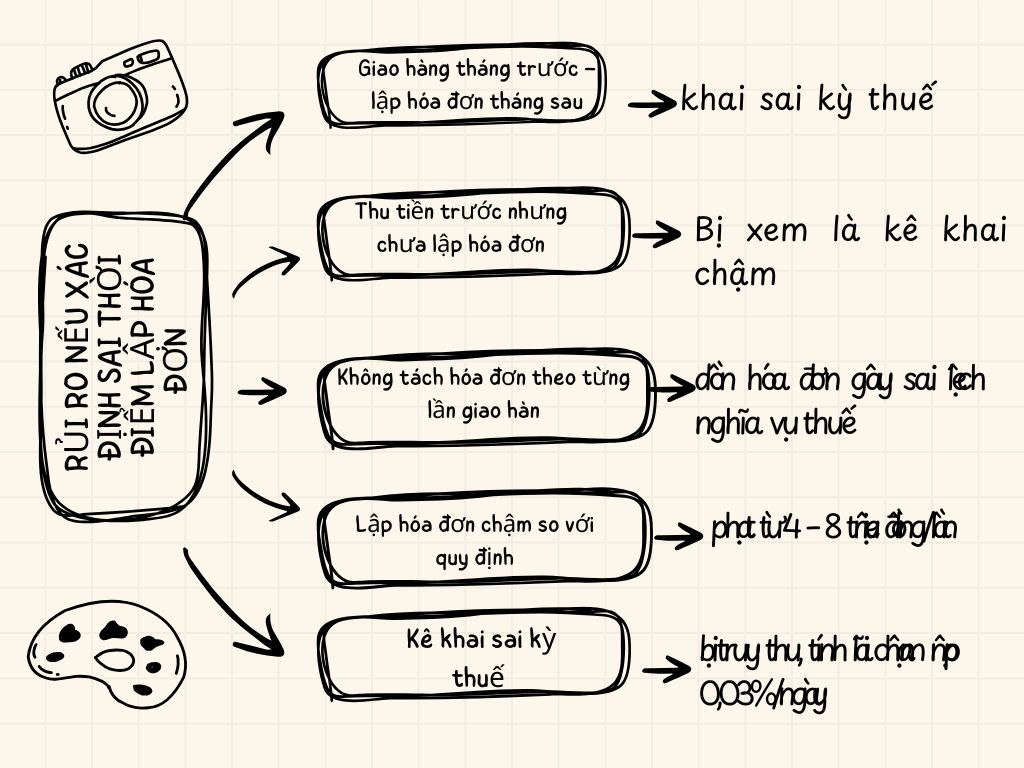

Rủi ro nếu xác định sai thời điểm lập hóa đơn – xác định sai kỳ thuế

Một trong những lỗi phổ biến nhất hiện nay là:

- Giao hàng tháng trước – lập hóa đơn tháng sau → khai sai kỳ thuế

- Thu tiền trước nhưng chưa lập hóa đơn → bị xem là kê khai chậm

- Không tách hóa đơn theo từng lần giao hàng → dồn hóa đơn gây sai lệch nghĩa vụ thuế

Căn cứ theo Nghị định 125/2020/NĐ-CP, nếu doanh nghiệp:

- Lập hóa đơn chậm so với quy định → phạt từ 4 – 8 triệu đồng/lần

- Kê khai sai kỳ thuế → bị truy thu, tính lãi chậm nộp 0,03%/ngày

Ví dụ: Doanh nghiệp C giao hàng vào 28/3 nhưng quên không xuất hóa đơn. Đến 5/4 mới lập hóa đơn → sẽ bị xem là kê khai chậm, phải nộp lại tờ khai thuế tháng 3 và có thể bị phạt nếu cơ quan thuế phát hiện.

Cách kê khai thuế GTGT theo quy định mới

Với quy định mới, việc kê khai thuế GTGT theo mẫu 01/GTGT phải căn cứ vào thời điểm lập hóa đơn – tức là khi nào lập hóa đơn, thì tính thuế ở kỳ đó.

Điều này đồng nghĩa:

- Không thể “lùi hóa đơn” về kỳ trước nếu quên kê khai

- Nếu phát hiện sai, phải lập tờ khai bổ sung, giải trình rõ ràng

- Trong các kỳ thuế có giá trị lớn phát sinh bất thường, doanh nghiệp phải có chứng từ đối chiếu đầy đủ

Kế toán thuế phải phối hợp chặt với bộ phận kinh doanh, vận hành để xác định chính xác thời điểm phát sinh nghĩa vụ thuế, từ đó lập hóa đơn kịp thời, tránh gây sai sót cho cả hệ thống. Bạn có thể sử dụng dịch vụ kế toán thuế tại Luật & Kế Toán An Khang đảm bảo nhanh chóng và tiết kiệm chi phí.

Kết luận

Việc điều chỉnh xác định thuế GTGT theo thời điểm lập hóa đơn là bước cải cách quan trọng nhằm minh bạch nghĩa vụ thuế, nhưng cũng đòi hỏi doanh nghiệp phải thay đổi thói quen kế toán – bán hàng.

Nếu bạn là doanh nghiệp hoặc hộ kinh doanh còn phân vân không biết thời điểm nào phải lập hóa đơn, hoặc không rõ ngành nghề của mình có được áp dụng quy định đặc biệt không – hãy để Luật & Kế toán An Khang đồng hành.

Gọi ngay hotline 0936 149 833 để được tư vấn chính xác, miễn phí lần đầu và tránh mọi rủi ro về hóa đơn – thuế trong giai đoạn kinh doanh đầu tiên.