Dịch Vụ Kê Khai Thuế Là Gì? Quy Trình Thực Hiện Cho Doanh Nghiệp

Khi mới thành lập, hầu hết doanh nghiệp đều lúng túng với thủ tục thuế: kê khai, nộp báo cáo, quyết toán… Một sai sót nhỏ có thể dẫn đến phạt hành chính, truy thu, thậm chí làm mất uy tín với cơ quan thuế và đối tác. Đây chính là lý do ngày càng nhiều công ty tìm đến dịch vụ kế toán thuế như một giải pháp an toàn, tiết kiệm và hiệu quả. Vậy dịch vụ kê khai thuế là gì, quy trình thực hiện ra sao, và doanh nghiệp nên lựa chọn thế nào để đảm bảo tuân thủ pháp luật? Bài viết sau đây của Luật và Kế toán An Khang sẽ phân tích chi tiết 5 khía cạnh quan trọng để bạn có cái nhìn toàn diện.

Khái niệm và phạm vi công việc của dịch vụ kê khai thuế

Trước hết, cần hiểu dịch vụ kê khai thuế là hình thức doanh nghiệp ủy quyền cho đơn vị chuyên nghiệp thực hiện các thủ tục kê khai, nộp báo cáo thuế định kỳ và quyết toán theo đúng quy định pháp luật.

Theo Điều 59 Luật Quản lý thuế 2019 và Điều 58 Luật Kế toán 2015, chỉ tổ chức, cá nhân có đủ điều kiện hành nghề kế toán, dịch vụ làm thủ tục về thuế được cơ quan có thẩm quyền cấp phép mới được phép cung cấp dịch vụ này.

Phạm vi công việc của dịch vụ bao gồm:

- Đăng ký thuế ban đầu cho doanh nghiệp mới thành lập.

- Lập và nộp tờ khai thuế GTGT, thuế TNDN, thuế TNCN theo tháng hoặc quý.

- Thực hiện quyết toán thuế năm và báo cáo tài chính.

- Tư vấn, giải trình chính sách thuế khi có yêu cầu từ cơ quan nhà nước.

- Cập nhật và áp dụng các ưu đãi thuế mới theo luật hiện hành.

So với dịch vụ kế toán thuế trọn gói, dịch vụ kê khai thuế có phạm vi hẹp hơn, chỉ tập trung vào nghĩa vụ kê khai và báo cáo, trong khi dịch vụ trọn gói bao gồm cả hạch toán, ghi sổ, lập báo cáo quản trị nội bộ. Doanh nghiệp cần phân biệt rõ để lựa chọn đúng dịch vụ phù hợp với nhu cầu và quy mô hoạt động.

Xem thêm: Hướng dẫn kê khai và nộp thuế điện tử bằng chữ ký số

Nghĩa vụ thuế mà doanh nghiệp mới phải kê khai

Ngay sau khi có giấy chứng nhận đăng ký doanh nghiệp, công ty phải thực hiện nhiều nghĩa vụ kê khai và nộp thuế theo Luật Quản lý thuế 2019 và các văn bản hướng dẫn như Nghị định 126/2020/NĐ-CP, Thông tư 80/2021/TT-BTC.

Các nghĩa vụ cơ bản gồm:

- Lệ phí môn bài: nộp trong vòng 30 ngày kể từ ngày thành lập (Điều 10 Nghị định 126/2020/NĐ-CP).

- Thuế GTGT: kê khai theo tháng hoặc quý tùy doanh thu năm trước (Điều 44 Luật Quản lý thuế).

- Thuế TNDN: tạm nộp theo quý, quyết toán cuối năm (Điều 55 Luật Quản lý thuế).

- Thuế TNCN: khấu trừ, kê khai khi phát sinh chi trả lương cho nhân viên (Điều 24 Thông tư 111/2013/TT-BTC).

Về câu hỏi “Doanh nghiệp có thể tự kê khai hay buộc phải thuê ngoài?”, pháp luật không bắt buộc phải thuê dịch vụ. Doanh nghiệp có thể tự thực hiện nếu có bộ phận kế toán đủ năng lực. Tuy nhiên, thực tế nhiều doanh nghiệp nhỏ lựa chọn dịch vụ kế toán thuế để đảm bảo kê khai đúng hạn, đúng luật, tránh rủi ro bị xử phạt. Việc nắm rõ nghĩa vụ kê khai ngay từ đầu sẽ giúp doanh nghiệp tránh bị phạt do thiếu sót, đồng thời xây dựng uy tín với cơ quan quản lý.

Xem thêm: Hộ kinh doanh nộp thuế theo phương pháp kê khai 2025

Quy trình thực hiện dịch vụ kê khai thuế

Khi hợp tác với một đơn vị chuyên cung cấp dịch vụ kế toán thuế, doanh nghiệp thường được hỗ trợ theo một quy trình chuyên nghiệp, bao gồm các bước:

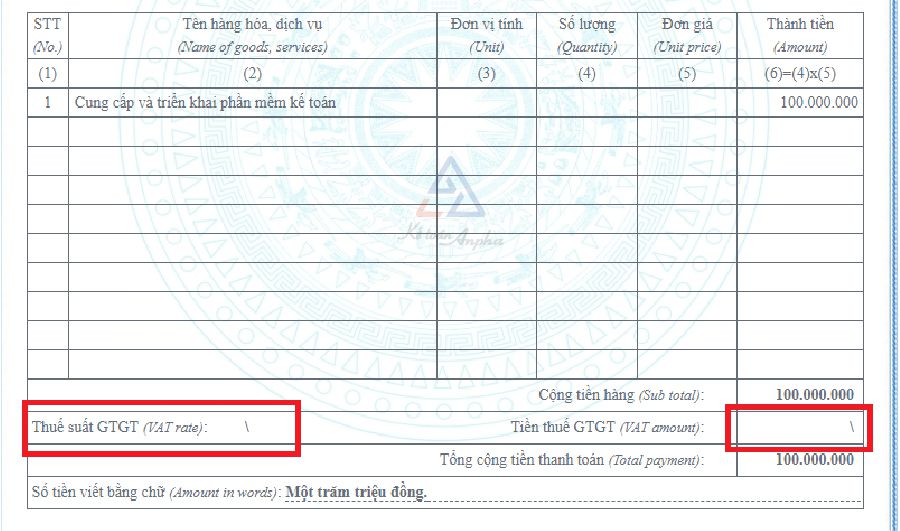

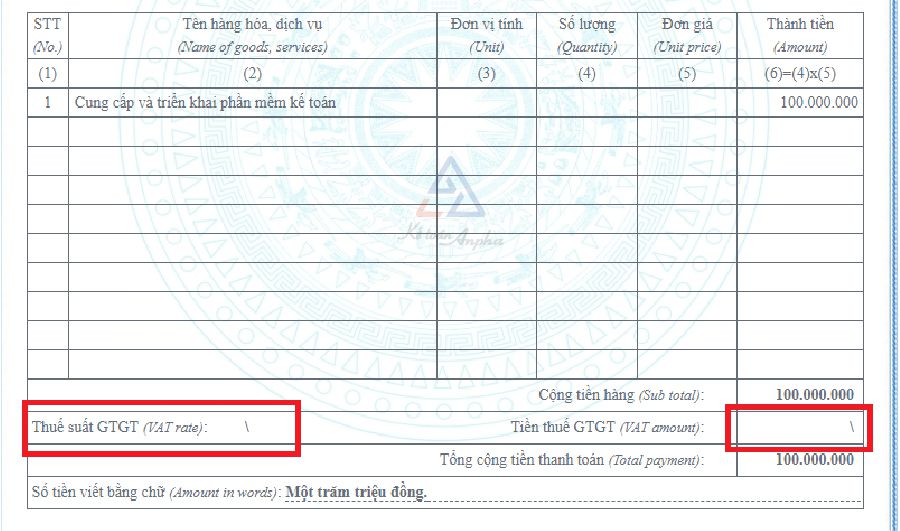

- Tiếp nhận thông tin và chứng từ: Doanh nghiệp gửi hóa đơn, chứng từ liên quan đến hoạt động kinh doanh trong kỳ.

- Kiểm tra và xử lý chứng từ: Đơn vị dịch vụ rà soát tính hợp lệ, hợp pháp của chứng từ, phân loại để lập báo cáo thuế.

- Lập tờ khai và nộp thuế điện tử: Theo đúng biểu mẫu ban hành tại Thông tư 80/2021/TT-BTC và qua hệ thống iHTKK hoặc ETAX.

- Báo cáo kết quả và lưu trữ hồ sơ: Sau khi hoàn tất, đơn vị dịch vụ sẽ bàn giao báo cáo cho doanh nghiệp, đồng thời lưu trữ hồ sơ theo quy định của Luật Kế toán 2015.

- Hỗ trợ quyết toán cuối năm: Bao gồm báo cáo tài chính, quyết toán thuế TNDN, TNCN, GTGT.

Thời hạn nộp tờ khai:

- Theo tháng: chậm nhất ngày 20 của tháng sau.

- Theo quý: chậm nhất ngày 30 của tháng đầu quý sau.

- Báo cáo tài chính và quyết toán năm: chậm nhất ngày 31/3 của năm kế tiếp.

Đối với doanh nghiệp nhỏ và vừa, quy trình đơn giản hơn, chủ yếu kê khai GTGT, TNDN, TNCN theo quý. Với doanh nghiệp lớn, quy trình thường chi tiết hơn, đòi hỏi kiểm soát nội bộ chặt chẽ. Sự khác biệt này khiến việc thuê dịch vụ chuyên nghiệp trở thành lựa chọn tối ưu, đặc biệt với doanh nghiệp mới.

Xem thêm: Kê khai thuế GTGT hàng tháng, hàng quý

Lợi ích thực tế khi thuê dịch vụ kê khai thuế

Nhiều chủ doanh nghiệp thắc mắc: “Tại sao phải thuê dịch vụ khi có thể tự làm?”. Thực tế, dịch vụ kế toán thuế mang lại nhiều lợi ích thiết thực:

- Tiết kiệm chi phí: Thay vì trả lương 7–12 triệu/tháng cho kế toán viên nội bộ, doanh nghiệp chỉ cần chi từ 1,5–5 triệu đồng/tháng cho dịch vụ thuê ngoài.

- Tiết kiệm thời gian: Chủ doanh nghiệp không cần lo cập nhật chính sách thuế, hạn nộp báo cáo.

- Đảm bảo tuân thủ pháp luật: Các đơn vị dịch vụ nắm rõ quy định, giúp tránh sai sót dẫn đến phạt hành chính (theo Nghị định 125/2020/NĐ-CP, mức phạt có thể từ 2–25 triệu đồng).

- Tư vấn chính sách thuế mới: Giúp doanh nghiệp tận dụng ưu đãi thuế TNDN, GTGT, hỗ trợ lập kế hoạch tài chính.

- Cam kết trách nhiệm: Nhiều đơn vị dịch vụ ký hợp đồng rõ ràng, chịu trách nhiệm khi xảy ra sai sót.

Có thể nói, dịch vụ kê khai thuế không chỉ giúp doanh nghiệp “an toàn” mà còn mang lại lợi ích lâu dài trong quản lý tài chính.

Tiêu chí lựa chọn dịch vụ kê khai thuế uy tín

Trên thị trường hiện nay có rất nhiều đơn vị cung cấp dịch vụ, nhưng không phải nơi nào cũng đủ năng lực pháp lý và chuyên môn. Doanh nghiệp cần lưu ý các tiêu chí sau khi lựa chọn dịch vụ kế toán thuế:

- Pháp lý rõ ràng: Có giấy phép hành nghề kế toán, đăng ký kinh doanh hợp pháp.

- Kinh nghiệm thực tế: Đã từng phục vụ nhiều loại hình doanh nghiệp ở các lĩnh vực khác nhau.

- Hợp đồng minh bạch: Thể hiện rõ phạm vi công việc, trách nhiệm, mức phí.

- Dịch vụ gia tăng: Hỗ trợ tư vấn pháp lý, đại diện làm việc với cơ quan thuế, cập nhật chính sách thuế kịp thời.

- Uy tín thị trường: Được nhiều doanh nghiệp đánh giá cao, có đội ngũ luật sư – kế toán chuyên nghiệp.

Ngược lại, dấu hiệu của một dịch vụ kém uy tín thường là giá rẻ bất thường, không có hợp đồng, thiếu chứng chỉ hành nghề, và không cam kết trách nhiệm. Việc lựa chọn đúng đơn vị đồng hành sẽ quyết định sự an toàn tài chính và sự phát triển bền vững của doanh nghiệp.

Kết luận

Kê khai thuế là nghĩa vụ bắt buộc đối với mọi doanh nghiệp, nhưng lại tiềm ẩn nhiều rủi ro nếu không nắm vững pháp luật. Dịch vụ kế toán thuế là giải pháp giúp doanh nghiệp vừa tiết kiệm chi phí, vừa đảm bảo tuân thủ đúng luật, đồng thời tạo nền tảng tài chính minh bạch để phát triển lâu dài.

Đừng để doanh nghiệp của bạn đối diện với án phạt chỉ vì những sai sót nhỏ trong kê khai. Hãy liên hệ ngay với Luật và Kế toán An Khang qua số hotline 0936 149 833 để được tư vấn và hỗ trợ dịch vụ kê khai thuế trọn gói, chính xác và hiệu quả.